記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

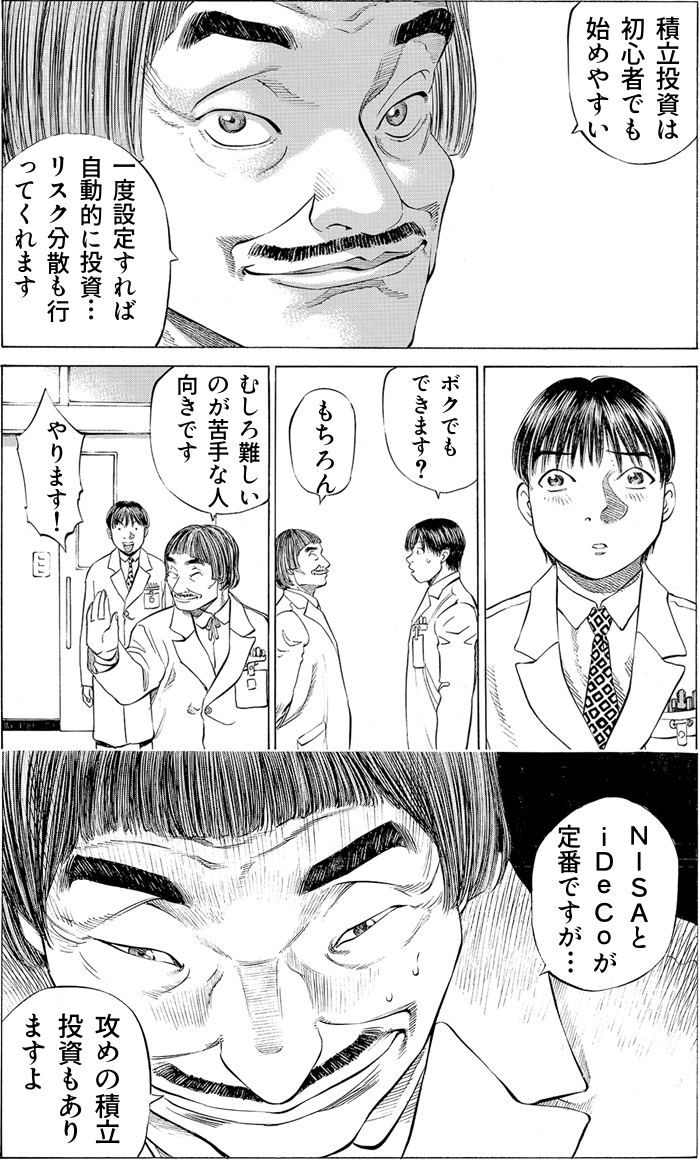

初心者でも始めやすいのが積立投資の魅力です。

そんな積立投資のいいところと悪いところ。

定番のつみたてNISAやiDeCoはもちろん、それ以外のおすすめ金融商品を徹底比較します。

この記事を読めば、あなたに合った積立投資がみつかります!

【それぞれ投資の成績】

| 投資の種類 | 具体的な結果 |

|---|---|

| NISA&iDeCo (S&P500) | 過去30年の 長期の平均利回り5~8% |

| 高配当株 | 利回り3~5% 定期的に配当金が入る |

| 外貨預金的な スワップ金利 | 1~3年の中期で 利回り20~30%が狙える |

高配当株は積立てには向かず、タイミング投資です。

投資信託は全米株式のS&P500で利回り8%、全世界株式のオール・カントリー(オルカン)でも利回り6%。

【月5万を30年積立てた場合】

| 期間 | 貯金 | 利回り8%投資 |

|---|---|---|

| 10年 | 600万 | 900万 |

| 20年 | 1200万 | 2844万 |

| 30年 | 1800万 | 7042万 |

S&P500の利回り8%に合わせると、貯金とは10年で300万、30年で5000万も差が生まれます。

投資の基本はプロから無料で学ぶこともできます。文字を読むより動画や対面で学習したい人は下記から。

もれなく当たるキャンペーン中

【NISAとiDeCo以外も】積立投資おすすめ比較

積立投資といえばNISAとiDeCoが有名ですが、それ以外にもいくつかあります。

今回はその中から、株よりお手軽で仮想通貨より価格が安定している積立FXをピックアップ。

NISAとiDeCoが守りなら、外貨預金的なスワップ金利は攻めの投資です。

積立投資のメリット

投資の中でも初心者でも始めやすいのが積立投資の魅力です。

ここではそんな積立投資の魅力を3つまとめました。

初心者でも成功させやすいリスク分散

投資の基本は安く買って高く売ること。

これが難しいのですが、積立投資では買うタイミングを分散させることで利益が小さくなりますが、失敗のリスクも減らします。

積立投資は選ぶ商品さえ間違わなければ、初心者でも成功させやすいやり方です。

自動化の購入で貯金が苦手な人も安心

積立投資は一度設定すれば、決まった時期に決まった金額を自動で積み立ててくれます。

これによって買い忘れもなく、淡々と資産を築けます。

給料日のすぐ後に設定しておけば、お金を使いすぎて購入できなかったなどのトラブルも自動で防げます。

知識よりも入金力で勝負が決まる

自分でトレードするなら、日々の投資の勉強は欠かせまん。

買いと売りのタイミング、どの銘柄を選べばいいか選択肢が無数にあるかです。

しかし積立投資なら、最初の銘柄選び以外はあとは淡々とつみたてていくだけ。

知識よりも入金力の方が重要です。

入金力を上げて長い期間を積立てれば、結果が出るのがメリットです。

もれなく当たるキャンペーン中

積立投資のデメリット

初心者にもおすすめの積立投資ですが、3つの弱点があります。

利益が増えるまで時間がかかる

積立投資はリスクを分散している分、リターンも分散しているので資産が増えるのに時間がかかります。

定番のつみたてNISAなら20年・30年かけて資産を増やします。

FXの攻めの積立投資でも、数年単位で増やしていくのが基本です。

選んだ商品によっては逆に損する

積立投資を淡々と行えば、どんな商品でも儲かるわけではありません。

積立投資で儲かるのは長期間でみると、価値が上がり続ける金融商品だけ。

逆に下がる金融商品で積立てると、時間をかけた上に損までしてしまいます。

手数料がかかる

積立投資は自動で行ってくれる分、手動で行うよりも手数料がかかります。

金融商品によってはこの手数料は致命的に高いものもあります。

NISAやiDeCoでは問題ありませんが、株・FX・仮想通貨では自分で積立を行うのも一つの手です。

攻めの投資は手動で積立を行う方が成功しやすいです。

もれなく当たるキャンペーン中

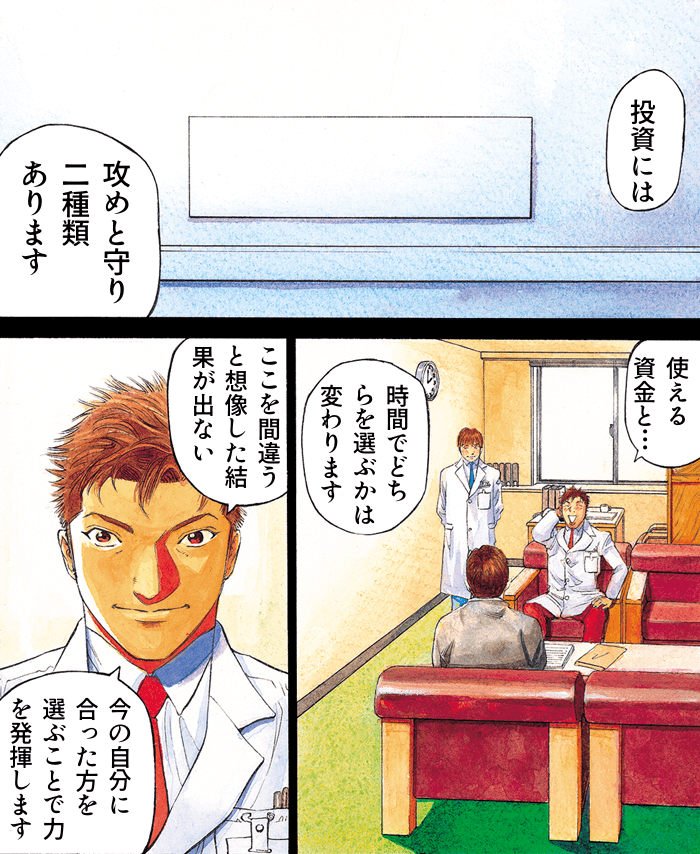

積立投資の選び方

積立投資は大きく分けて、攻めと守りがあります。

リスクを抑えて小さく資産を増やす守りの投資と、リスクを取って大きな利益を狙う攻めの投資。

資産が少ない内は攻めを多めに、資産が増えたら守り重視がおすすめです。

- 守りの投資⇒NISA&iDeCo

- 攻めの投資⇒外貨預金的なスワップ金利

くわしい攻めと守りの解説は個別ページで。

つみたての王道【NISA&iDeCo】

守りの積立投資の定番といえば、つみたてNISAとiDeCoです。

どちらも老後資金を作るために国が用意した制度。

守りの投資は他にもたくさんありますが、税金が有利なNISAとiDeCo以外はやる必要はありません。

もれなく当たるキャンペーン中

税金がお得な堅実投資

株・FX・仮想通貨などの他の投資と違い、NISAとiDeCoは運用益が非課税です。

他の投資は儲けた金額に税金がかかりますが、これが0円のためより手元に残るお金が増える。

大きく稼ぐほど他の投資と差が広がるので、守りの投資はNISAとiDeCo以外は必要ありません。

NISAとiDeCoの違い

似ているようでちょっと違う、NISAとiDeCoの違いは以下の通り。

| 新NISA | iDeCo | |

|---|---|---|

| 最大利用可能額 | 1800万円 | 上限なし |

| 年間投資上限額 | 360万円 | 14万4,000円~ 81万6,000円 会社員・自営・主婦 で変わる |

| 税制メリット | 運用益は非課税 | 運用益は非課税 掛金が全額控除 受取時に課税あり (控除はあり) |

| 引き出し制限 | なし | 原則60歳から |

大きな違いはNISAがいつでも引き出せるのに対し、iDeCoは60歳以上の完全な老後資金となっている点です。

20年・30年積立てて複利を加速させる

リスクが小さい守りの投資の代表格だけあって、NISAもiDeCoも最初の10年ぐらいは貯金と大きな差がありません。

1~2年の短いスパンで見たら、むしろマイナスになる場合もあるでしょう。

しかし、利益を再投資に回す複利の力が効いて、20年・30年では数百万~数千万の差を生むのがNISAとiDeCoの魅力です。

いつでも引き出せるNISAも力を発揮するのは老後に入ってからですね。

もれなく当たるキャンペーン中

>>【10秒でわかる】つみたてNISA&iDeCoの始め方へ

【利回り5~8%】つみたてNISAの稼ぎ方(iDeCoも共通)

- 楽天証券かSBI証券で口座開設

- NISA口座も同時に申し込む

- 選ぶ銘柄はS&P500かオルカン

- 積立てる金額を設定

選ぶ口座は業界1位SBI証券か、業界2位の楽天証券のどちらかのみ。

理由はイチバン手数料が安く銘柄も多いからです。

逆に絶対に選んではいけないのが銀行窓口。

手数料が高い、向こうが儲かってこちらが損する銘柄をおすすめされます。

【eMAXIS Slimシリーズ】

| S&P500 | オルカン | |

|---|---|---|

| 1年利回り | 43.79% | 37.79% |

| 5年利回り | 23.52% | 19.39% |

| 信託報酬 (コスト) | 0.09372% | 0.05775% |

| 投資先 | 米国企業 | 全世界企業 |

選ぶ銘柄は米国株式S&P500か、全世界株式オール・カントリー(オルカン)のインデックス投資信託。

コストが圧倒的に安く、長い期間で見ると一番結果を出しているからです(30年の平均利回り5~8%)

いくつか種類がありますが、eMAXIS Slimシリーズが確実です。

もれなく当たるキャンペーン中

より詳しい解説を見たい人はこちら。

1~3年で稼ぐ外貨預金的なスワップ金利

【50万からスワップ生活を目指す収支成績】

| 年 | 年利益 | 累計利益 | 総資産 |

|---|---|---|---|

| 2023年 | +219,510円 | +219,510円 | 751,510円 |

| 月 | 月利益 | 累計利益 | 総資産 |

|---|---|---|---|

| 2024年1月 | +25,203円 | +244,713円 | 780,673円 |

| 2月 | +22,707円 | +267,450円 | 842,590円 |

| 3月 | +23,490円 | +290,957円 | 879,137円 |

| 4月 | +24,400円 | +315,357円 | 925,141円 |

| 5月 | +24,273円 | +339,630円 | 989,744円 |

| 6月 | +30,645円 | +370,275円 | 1,089,639円 |

| 7月 | +42,140円 | +412,415円 | 1,161,009円 |

| 8月 | +33,600円 | +446,015円 | 1,216,269円 |

| 9月 | +33,320円 | +479,335円 | 1,290,049円 |

| 10月 | +45,375円 | +524,710円 | 1,405,614円 |

| 11月 | +17,850円 | +542,560円 | 1,459,614円 |

外貨預金と同じような仕組みで稼げるのがスワップ金利で、ボクはメキシコペソで稼いでいます。

スワップとは金利差収入のことで、低金利の円でメキシコペソなどの高金利通貨を買うことでその差額の金利を毎日もらえます。

FX口座で行えるのですが、

| FX | 外貨預金 | |

|---|---|---|

| 1通貨コスト (米ドル) | 0~2銭 | 25銭~4円 |

| 利息 | 毎日もらえる (スワップ金利) | 満期時か解約時 |

| 税金 | 20.315% | 最大55.945% |

外貨預金より10倍以上も手数料が安く、もらえる金利もスワップの方が有利です。

スワップ金利1位のFX会社のレビューはこちら。

少額で高リターンが狙える

【資金100万・レバレッジ3倍で購入】

| 通貨ペア | 保有できる 通貨量 | 1か月の スワップ |

|---|---|---|

| ドル/円 | 約2万通貨 | 約0.9万円 |

| ユーロ | 約2万通貨 | 約0.7万円 |

| 豪ドル | 約3万通貨 | 約0.9万円 |

| トルコリラ | 約80万通貨 | 約9.6万円 |

| 南アフリカ ランド | 約38万通貨 | 約1.5万円 |

| メキシコペソ | 約40万通貨 | 約2.1万円 |

スワップは毎日もらえる上、少額で大きなリターンが狙えます。

高金利通貨のメキシコペソや南アフリカランド(トルコリラはハイリスク)はもちろん、今は米ドルやユーロでも利回り10~20%が狙える。

【月10万の不労所得を狙う場合】

| 投資の種類 | 必要金額 |

|---|---|

| 高配当株 | 約3,000万円 (利回り4%で計算) |

| インデックス投資 (S&P500) | 約1,600万円 (利回り8%で計算) |

| FXスワップポイント (メキシコペソ) | 約350万 (レバレッジ3倍で計算) |

少ない資金で大きなリターンが狙えるのは、同じ不労所得のインデックス投資信託の積立と高配当株と比較すれば一目でわかる。

同じ月10万の不労所得を狙うのに、必要な資金がまるで違います。

月収16万だったボクもまずはFXで増やしてからNISAや高配当株をはじめました。

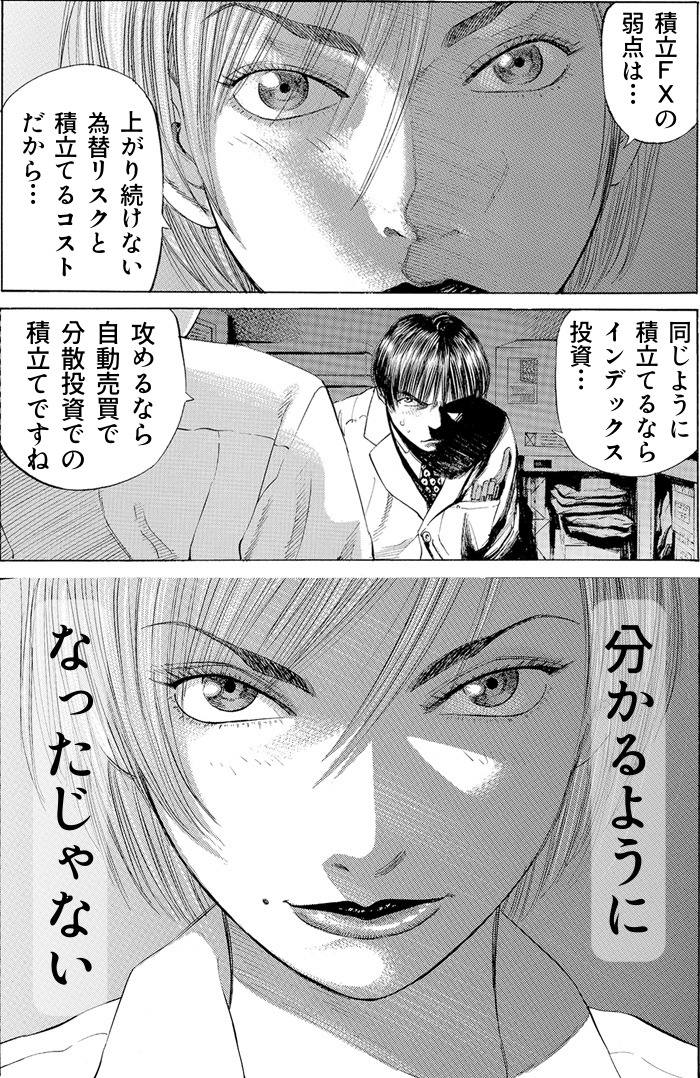

弱点は株式と違って外貨は上がり続けない

積立FXの最大の弱点は、株価と違って為替相場は上がり続けないことです。

調子のいい企業のみに入れ替えるS&P500などを運用しておけば、NISAとiDeCoは長期期間で上昇します。

FXはドル/円・ユーロ/円など通貨ペアになっているので、一方が上がり続けることはありません。

上がったり下がったりを繰り返す為替相場では、売買のタイミングによってスワップ以上に損失が発生する場合もあります。

【利回り30%】スワップ金利の稼ぎ方

- GMO外貨で口座開設

- 底値付近で買って長期保有

- 底値以外は1~3年で売り戦略

スワップ金利はFX会社によって大きく違います。

現在の1位はGMO外貨です。

スワップは毎日もらえる金利みたいなものですが、一度通貨を買えば売買せずにずっと保有するだけでもらい続けることができます。

ただし、買ったときのレートより価値が下がると為替差損が発生します。

損を防ぐためにはここ数年の底値付近で買って長期保有。

それができない場合は損切りラインを先に決め、1~3年保有するのがボクの戦略です。

スワップ1位のレビュー評価はこちら。

【利回り3倍を狙う】スワップ+自動売買で稼ぐ

スワップに自動売買も加えれば、売買利益も狙うことができます。

高金利通貨は値動きも小さいので、自動売買でもリスクを抑えて運用しやすい。

日頃はスワップで稼ぎつつ、チャンスがあれば為替利益を狙う形です。

ボクも高金利通貨メキシコペソの自動売買で、以下のような成績で稼いでいます。

【38万からFIRE目指す収支成績】

| 年 | 年利益 | 累計利益 | 総資産 |

|---|---|---|---|

| 2023年 | +734,123円 | +734,123円 | 1,109,813円 |

| 月 | 月利益 | 累計利益 | 総資産 |

|---|---|---|---|

| 2024年1月 | +38,480円 | +772,603円 | 1,138,563円 |

| 2月 | +29,160円 | +801,763円 | 1,188,003円 |

| 3月 | +46,710円 | +847,913円 | 1,220,563円 |

| 4月 | +67,216円 | +915,129円 | 1,285,539円 |

| 5月 | +49,390円 | +964,519円 | 1,337,409円 |

| 6月 | +94,480円 | +1,058,539円 | 1,417,239円 |

| 7月 | +31,210円 | +1,089,749円 | 1,459,639円 |

| 8月 | +134,280円 | +1,178,389円 | 1,560,879円 |

| 9月 | +89,340円 | +1,267,729円 | 1,633,099円 |

| 10月 | +83,200円 | +1,350,929円 | 1,715,889円 |

| 11月 | +27,770円 | +1,378,699円 | 1,759,809円 |

やり方も簡単で高金利通貨で自動売買が行えるFX口座を利用するだけ。

設定もあらかじめ用意されています。

スワップ+自動売買で稼ぐ

よくある質問

- NISAとiDeCoならどっちがおすすめ?

- NISAです。理由はいつでも引き出せるからです。

⇒NISAとiDeCoの詳しい比較へ

- 攻めの投資で積立FXが一番おすすめな理由は?

- 株よりお手軽に投資ができて、仮想通貨より価格が安定しているからです。

⇒積立投資の詳しい比較を見る

- 積立FXは手動でつみたて方がいい理由は?

- 手数料がかかることに加え、相場が上下するFXは買うタイミングが大事だから。面倒なら自動売買を利用するのが効果的です。

⇒積立FXの詳しいやり方へ

【NISAとiDeCo以外も】積立投資おすすめ比較まとめ

初心者向けの積立投資にも攻めと守りがある。

積立投資は購入が自動化できる・リスク分散ができる・知識より入金力で勝負が決まるのが初心者におすすめのポイントです。

リターンも減りますが、堅実に資産を増やしていけます。

定番はつみたてNISAとiDeCoの守りの投資ですが、積極的にリターンを狙いたいなら積立FXがおすすめ。

自動売買を活用すれば、短期間でより大きなリターンも狙えます。

- 自動で購入が行える

- 買うタイミングがズレるのでリスク分散できる

- 投資の知識がなくても入金力で稼げる

- NISAとiDeCoが守りの積立投資

- FXは攻めの積立投資

もれなく当たるキャンペーン中

僕がやっている投資の成績を以下のページでまとめています。